Una parte clave de la estrategia del Fondo de Desastres Naturales (FONDEN) pasa por los bonos catastróficos, que no se podrán cobrar tras el sismo del 19 de septiembre. El bono podría haber aportado unos muy necesarios 6,500 millones de pesos, pero los parámetros de activación requieren que el sismo alcance los 7.4 puntos en la escala Richter y que el epicentro se ubique en zonas específicas1

Un bono catastrófico o cat bond, es un producto financiero de alto riesgo que permite al FONDEN en su papel de emisor recibir una indemnización en caso de que se produzca un desastre natural. Si el desastre no llegue a producirse o no es lo suficientemente grave, los inversionistas del bono reciben un jugoso retorno.

Desde 2006, el FONDEN ha emitido 4 cat bonds -cada uno con una vigencia aproximada de 3 años- y ha destinado alrededor del 10% del presupuesto anual a su financiamiento234. A día de hoy el Fondo tiene 9,000 millones de pesos para la emergencia5, pero el desastre se ha cuantificado en mínimo 37,000 millones de pesos6. En estos 11 años México ha perdido entorno a 100 millones de dólares por la diferencia entre los costes de emisión y las indemnizaciones recibidas por los bonos.

Rubem Hofliger Topete, director de coordinación de FONDEN entre 2004 y 2007, y director general del fondo entre enero de 2008 y diciembre de 2012, según su LinkedIn es quien inició la inversión en cat bonds. En abril de 2013 entró como Analista de Riesgo Senior de Swiss Re, misma aseguradora que colaboró en la emisión de los bonos de 2006, 2009 y octubre de 2012, tres meses antes que Hofliger renunciara.

Un bono pensado para contentar a los inversionistas

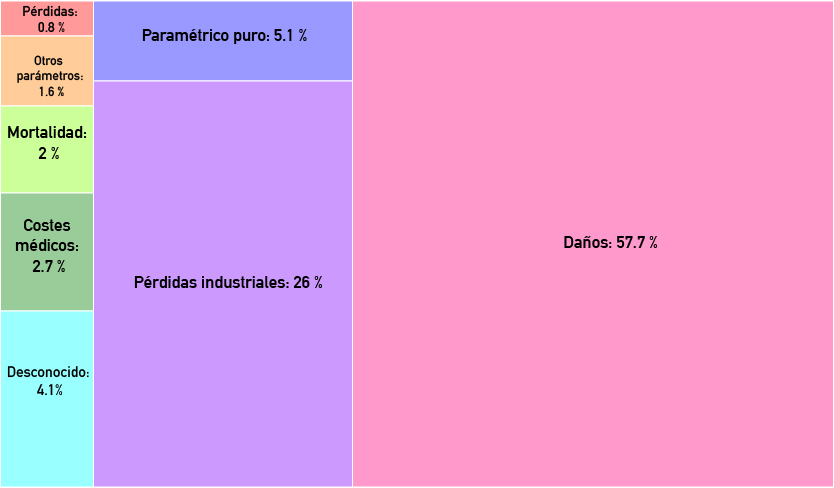

El bono mexicano emitido por FONDEN se clasifica como paramétrico puro, es decir, su activación depende de la magnitud del huracán o el sismo, sin importar las consecuencias del mismo. Esta modalidad representa el 5.1% de todos los bonos catastróficos a nivel global7.

Según la consultora Willis Tower Watson, este formato de cat bond es especialmente atractivo para los inversionistas por su claridad, pero a la vez conlleva un mayor riesgo para su emisor por la posibilidad de que la activación del bono no corresponda con la magnitud del desastre8. Con esta estrategia el FONDEN prioriza generar confianza en los mercados sobre el bienestar de la población.

A nivel mundial domina el bono de daños, con el 57.7% del mercado. Ese bono se hace efectivo según la cuantía de los daños materiales. Por el contrario solo el 2% de los cat bonds tienen en cuenta las víctimas mortales para hacerse efectivos.

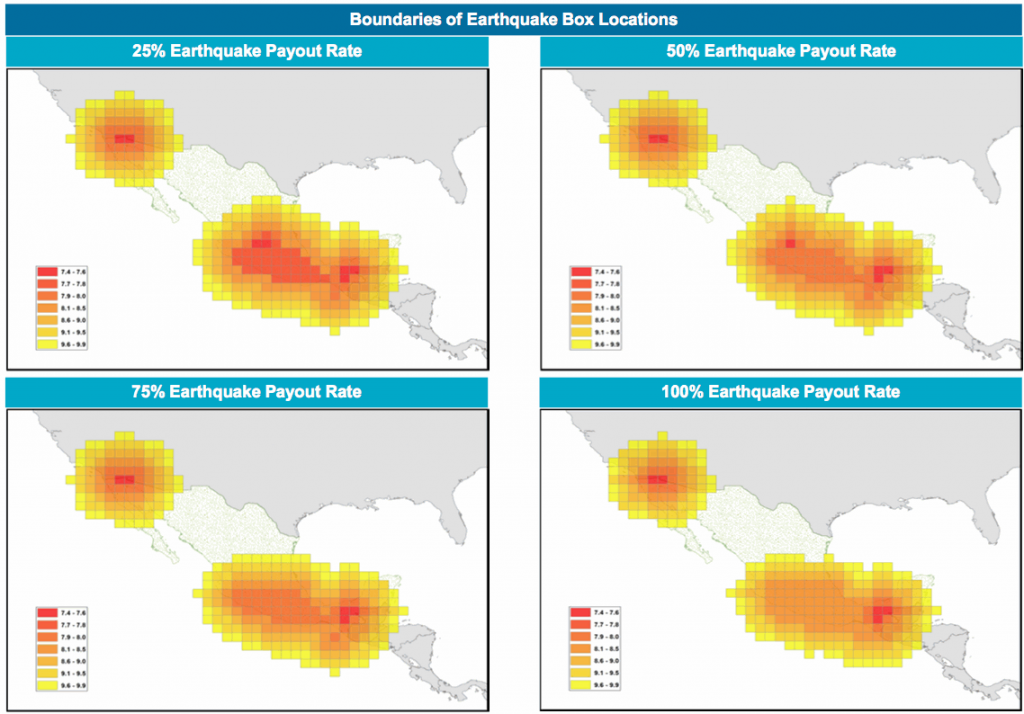

En México los sismos que reciben cobertura con mayor facilidad son aquellos que se focalizan frente a las costas de Oaxaca y Chiapas, además de áreas de Baja California. El terremoto del 7 de septiembre activó entre el 50% y el 100% del bono porque superó los 8.1 grados en la escala Richter9. Aún se desconoce la cantidad exacta, que se concretará a lo largo de las próximas semanas y podría tardar en desembolsarse bastante más tiempo a juzgar por lo acontecido en 2015, cuando la indemnización por un huracán tardó casi medio año en hacerse efectiva.

El papel de los bonos de catástrofe en México

El gobierno mexicano está a la vanguardia de los cat bonds: es el único país soberano que ha emitido sus propias obligaciones de este tipo. Los bonos catastróficos son conocidos en los mercados internacionales como “cat bonds”, donde cat es una inocente abreviación de catástrofe.

Concebidos y comercializados como una forma de colectivización del riesgo inherente a eventos como sismos o huracanes, son un producto financiero controvertido ya que su activación depende de condiciones previamente pactadas que rara vez reflejan la magnitud real de la catástrofe. La incertidumbre de los cat bonds viene acompañada por unas oportunidades igualmente altas de beneficio, ya que los intereses oscilan entre el 3% y el 20%10.

Este producto financiero similar a un seguro surgió en EE.UU. a mediados de la década de 1990 tras el terremoto de Northridge y el huracán Andrew. El motivo fueron los cuantiosos daños a los que tuvieron que hacer frente las aseguradoras en Florida, que llevaron a la bancarrota a 11 de ellas11. Así, los bonos de catástrofe nacieron para apuntalar la industria de seguros, y no para mejorar la disponibilidad de recursos para hacer frente a desastres naturales.

En 2006 México realizó su primer ensayo en este mercado por medio de Cat-Mex Ltd., una aseguradora radicada en el paraíso fiscal de las Islas Caimán. El FONDEN abonó 26 millones de dólares en concepto de prima12. Durante los 3 años de vigencia del producto no se dieron ninguna de las condiciones para la activación de los 160 millones de dólares con los que contaba. Así, la prima fue a parar a manos de los inversionistas del bono.

El segundo bono del FONDEN aumentó la cuantía hasta los 290 millones de dólares. Vigente entre octubre de 2009 y el mismo mes de 2012, también estuvo radicado en las Islas Caimán. El coste para las arcas públicas se incrementó notablemente en esta nueva emisión: la prima y los estudios que respaldaron la emisión ascendieron a 110 millones de dólares13, o el 38% de la cuantía total del bono. De nuevo no se dieron las condiciones para su activación y el importe completo de la prima se convirtió en beneficio para los inversionistas.

En 2012 se renovó el bono de catástrofe, de nuevo con una vigencia de 3 años y también radicado en las Islas Caimán, pero desde una empresa diferente. El valor del bono se incrementó hasta los 315 millones de dólares. El importe de la prima abonada por el FONDEN fue de 95 millones de dólares14. En esta ocasión el FONDEN sí recibió una indemnización que ascendió a 50 millones de dólares debido al huracán Patricia. No obstante, el pago se demoró más de 5 meses tras el desastre15.

Como refleja el gráfico superior, incluso teniendo en cuenta el mejor escenario posible para la indemnización y los costes de emisión de 2017, las pérdidas que ha generado el bono ascienden a un mínimo de 100 millones de dólares.

El responsable del agujero del FONDEN

A pesar de la evidencia, el FONDEN parece convencido de que los cat bonds son el camino a seguir para hacer frente a los desembolsos de sismos y huracanes. En 2008 en una conferencia sobre gestión de riesgos, el entonces director del organismo Rubem Hofliger Topete afirmó lo siguiente:

“El objetivo final es que el presupuesto del FONDEN sea destinado en su mayoría para cubrir las primas de los bonos catastróficos y otros instrumentos de transferencia de riesgos creados y retener únicamente una pequeña suma para desastres naturales más recurrentes y menos destructivos”16.

Hofliger Topete ocupó puestos directivos en el FONDEN desde 2004, y se le puede considerar el principal artífice de la estrategia del ente para incrementar el papel de los instrumentos financieros en la ayuda a catástrofes naturales. Dejó el cargo en 2012, tras haber abonado 231 millones de dólares en concepto de primas y sin recibir ninguna indemnización por parte de los cat bonds que se emitieron durante su etapa.

Su gestión agradó al sector de las aseguradoras: cuatro meses después de dejar su cargo en el FONDEN, fue contratado por Swiss Re Capital Markets Corp, una aseguradora basada en Suiza que actuó como patrocinador de los cat bonds emitidos por México en 2006, 2009 y 2012. De acuerdo a su perfil público en LinkedIn, en la actualidad continúa trabajando en la empresa.

Los nuevos directores del FONDEN, Jose María Tapia Franco entre 2013 y 2016, y Nydia Jeanette Moisés Ramirez desde noviembre de 2016, no han hecho nada por detener el derroche de un recurso público tan importante para ayudar en situaciones de crisis.

- IBRD/FONDEN 2017 At a glance. Artemis. ↩

- CAT-Mex Ltd. Full Details. Artemis. ↩

- MultiCat Mexico 2009 Ltd. Full Details. Artemis. ↩

- MultiCat Mexico Ltd. (Series 2012-1) Full Details. Artemis. ↩

- El Economista. 17 septiembre 2017. ↩

- Francisco Reséndiz. Costará 37 mil mdp reconstrucción tras sismos de septiembre. El Universal. 27 de septiembre de 2017. ↩

- Catastrophe bond & ILS risk capital outstanding by trigger type. Artemis. ↩

- ILS Glosary. Willis Capital Market & Advisory. 15 de octubre de 2015. ↩

- Leticia Hernández. México recibiría 150 mdd por el bono de desastres. El Financiero. 12 de septiembre de 2017. ↩

- Catastrophe Insurance Risk. The role of risk-linked securities and factors affecting their use. United States General Accounting Office. Septiembre de 2002. ↩

- The history of Cat Bonds. Entropics Asset Management AB. ↩

- El gobierno emite por primera vez un bono catastrófico. Centro de Estudios de las Finanzas Públicas. 12 de mayo de 2006. ↩

- Estudio de la OCDE sobre el Sistema Nacional de Protección Civil en México. Recuperación y Reconstrucción. OCDE. ↩

- Fondo de Desastres Naturales (FONDEN). SCHP. Cuarto Trimestre de 2013. ↩

- NHC puts Patricia landfall at 932mb, suggests 50% MultiCat loss at least. Artemis. 4 de febrero de 2016. ↩

- Fondp de Desastres Naturales y Bono Catastrófico. Segob. 21 y 22 de febrero de 2008. ↩