México decide. Así fue nombrada la plataforma que el próximo gobierno del partido MORENA instauró para someter a consulta la construcción del Nuevo Aeropuerto Internacional de la Ciudad de México (NAICM). Hoy comienzan las votaciones y conoceremos los resultados el próximo domingo 4 de noviembre.

Sobre este ejercicio democrático, el presidente electo Andrés Manuel López Obrador (AMLO) aseguró, durante la Décimo Sexta edición de la Cumbre de Negocios México, que se realizó en la ciudad de Guadalajara, que los primeros en conocer el desenlace serían los inversionistas y empresarios involucrados en la elaboración de la megaobra.

La promesa realizada por el que será el primer mandatario de la nación, surge tras un combate mediático de desinformación sobre el futuro principalmente financiero del proyecto, en donde la adquisición de deuda y venta de bonos deja a la expectativa al sector empresarial.

Esa incertidumbre para los agentes financieros es tanta, que a la lucha de opiniones se sumaron las mismas certificadoras que aprobaron la calificación de adquisición de Bonos Verdes para lograr el endeudamiento y dar vida al aeropuerto que invade las comunidades aledañas al Lago de Texcoco. Salieron a conferencia de prensa y con un comunicado público a argumentar que: “La cancelación golpeará al sector aeroportuario”.

La calificadora de riesgo Moody’s (intermediaria en el proceso de adquisición de deuda para el NAICM) argumentó que la cancelación del proyecto tendría como resultado posibles implicaciones crediticias negativas para el sector aeroportuario en todo el país.

Por otro lado, también comentaron que de optar por la construcción en Texcoco, México generaría flujo de efectivo adicional para solventar el F-80460 con el que están pagando los dos aeropuertos debido a la mayor capacidad de recepción de pasajeros que significaría la culminación de la megaobra1.

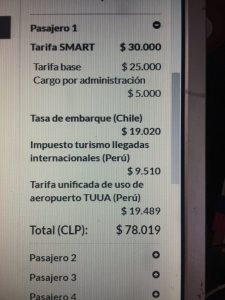

En contrasentido, AMLO aseguró: “Ya sea en el Lago de Texcoco o Santa Lucía, es lo mismo, no habrá ningún problema. Lo segundo es que hay bonos que se emitieron, esos bonos tienen la garantía del impuesto que se le cobra al usuario del aeropuerto, el famoso TUA, (…) además el gobierno va a respaldar a los inversionistas o poseedores de esos bonos”2.

La TUA no resuelve ni su propia deuda

La Tarifa de Uso Aeroportuario (TUA) es el monto que pagan los pasajeros en sus billetes de avión por el uso del aeropuerto y que debería ser utilizado para solventar los gastos del mismo; se trata del mayor ingreso con el que cuenta el Aeropuerto Internacional de la Ciudad de México (AICM). Pero también hay especulación sobre este ingreso.

Según se reporta en la solicitudes de deuda, todos los créditos y emisiones de bonos se pagarán con el ingreso futuro de la TUA, y pese a ser el principal garante, nadie reportó con certeza cuánto tiempo podría llevar saldar este gasto.

En general, el esquema está articulado en torno a dos años de erogaciones, dos aeropuertos, tres emisiones de deuda, tres fideicomisos, presupuesto público y dos garantes de pago. Esos elementos son, a grandes rasgos, la estructura simplificada de cómo se están desarrollando financieramente los sistemas aeroportuarios de la Ciudad de México.

La suma recaudada durante el 2015 y el 2016 por la TUA del Aeropuerto Internacional de la Ciudad de México (AICM), se depositó en el fideicomiso 2172 (F-2172); 8 millones 447 mil pesos recaudados en 2015 y otros 6 millones 637 mil pesos por el periodo de 2016.

El dinero del F-2172 efectivamente sirvió para pagar algunos gastos regulares del AICM, y el restante o excedente, se depositó en el Fideicomiso 80460, que a su vez, le entregó otra cantidad al Grupo Aeroportuario de la Ciudad de México (GACM) para la construcción del Nuevo Aeropuerto Internacional de la Ciudad de México en Texococo.

Cuando este aeropuerto cedió los derechos de cobro de la TUA por 10 años y medio a la fiduciaria del fideicomiso 80460 (F-80460), para cederlos a su vez a un Fideicomiso de Acreedores (F- 524) como contraprestación (pago) por un préstamo de $508,000,000 USD con los bancos Banco Inbursa, S.A., BBVA Bancomer, S.A., Institución de Banca Múltiple (Gran Cayma Branch), Citibank, N.A., y HSBC MÉXICO, S.A., Grupo Financiero HSBC., la TUA dejó de pertenecer a los mexicanos.

Lo que no es tan público además, es que si el ingreso de la TUA falla, hay una cláusula en los análisis de las tres certificadoras de los Bonos donde se asegura que el Gobierno Mexicano se haría responsable de pagar la deuda adquirida por el GACM. Es decir, si miramos la letra chica, el último recurso es que los usuarios paguen todo.

La mente detrás de la gran deuda

La realización del primer esquema de endeudamiento a través de la cesión de los derechos de la TUA y que ahora tiene en múltiples interrogantes a los inversionistas, fue orquestada por el entonces director general adjunto de la Banca de Inversión en Nacional Financiera (NAFIN), Federico Patiño Márquez, quien en 2015 tomó protesta como director general del GACM y replicó en ese nuevo cargo, el mismo esquema de la deuda que seguía sin poder saldar de las cuentas de la Terminal 2 del AICM.

Entre otros cargos, Patiño Márquez ha trabajado como director de Banca de Inversión y delegado fiduciario de Banobras en Fonadon y director general de Banca de Inversión y Financiamiento Corporativo de Bancomext.

Él es también considerado como el origen intelectual del polémico fideicomiso número 80460 o F-80460. El mismo que tuvo que modificar sus estatutos para también pagar el NAICM. Sobre el F- 80460 se mantienen aún muchas dudas debido a la naturaleza de secrecía de los fideicomisos privados3.

Una vez modificado, el F-80460 firmó un contrato de crédito con Banco Inbursa, S.A., Banco Nacional de México, S.A., HSBC Bank USA, N.A. y BBVA Bancomer por $1,000,000,000.00.00 USD a 5 años. Así nace la primer gran deuda que el nuevo gobierno tendrá que saber sobrellevar.

Investigación totalmente realizada a partir del lanzamiento de la plataforma: torredecontrol.org